Nới room tín dụng, “cửa hẹp” cho bất động sản

| Thị trường bất động sản sẽ dần ổn định trong năm 2023 Ngân hàng Nhà nước nới room tín dụng thêm 1,5 – 2% cho toàn hệ thống |

Bơm vốn nhưng lãi suất vẫn ở mức cao

NHNN đã quyết định "nới” hạn mức tín dụng cho các ngân hàng thương mại để bơm thêm ra thị trường khoảng 457.000 tỷ đồng theo mục tiêu tăng trưởng tín dụng là 14%.

|

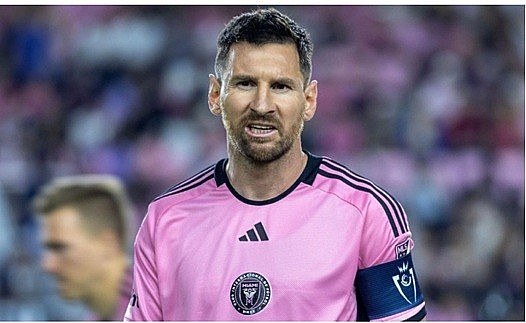

| Một điểm tư vấn dự án đìu hiu |

Trong đợt tăng hạn mức lần này, có khoảng 15 ngân hàng được nới hạn mức từ 1 - 4% so với mức cũ. Ở nhóm ngân hàng thương mại cổ phần tư nhân, room tín dụng được cấp phổ biến quanh mức 3 - 4%. Nhóm ngân hàng thương mại cổ phần Nhà nước, hạn mức tín dụng được cấp ít hơn nhưng do quy mô tín dụng lớn hơn nên tổng lượng vốn thực tế được tăng lên sẽ lớn hơn.

Theo đánh giá của một số chuyên gia, việc NHNN nới room tín dụng trên là tín hiệu tích cực cho đà phục hồi của nền kinh tế nói chung, tuy nhiên mức nới quá ít nên sẽ không tác động nhiều đến thị trường BĐS. Bởi hiện nay các ngân hàng vẫn duy trì lãi suất cho vay mua nhà ở mức cao là 11 - 15%. Vì vậy, sẽ không có doanh nghiệp (DN), nhà đầu tư nào có bản lĩnh vay vốn trong lúc này.

Bà Nguyễn Thị Nguyệt (nhân viên Bưu chính Hà Nội) cho biết, gia đình bà đang muốn mua căn hộ dự án chung cư Linh Đàm (Hoàng Mai). Dự án căn hộ này chỉ liên kết với 2 ngân hàng thương mại nên bà không có nhiều sự lựa chọn. Lãi suất của ngân hàng bà đang vay là 9,4%/năm ưu đãi trong năm đầu và gần 11,5%/năm cho năm thứ hai; ngân hàng còn lại lãi suất cho vay lên tới 12%/năm. Để vay được vốn, ngân hàng còn kèm theo điều kiện, người đi vay còn phải đóng thêm tiền bảo hiểm cháy nổ, bảo hiểm khoản vay, thậm chí là bảo hiểm nhân thọ để được vay vốn thuận lợi.

“Với mức lãi suất cho vay lên đến 12% như hiện nay, gia đình tạm thời hoãn ý định mua nhà. Thực tế, chúng tôi rất lo ngại biến động lãi suất của những năm tiếp theo. Bởi rất có thể các ngân hàng sẽ tiếp tục điều chỉnh tăng lên mức cao hơn 14 - 15%, vượt quá khả năng chi trả của gia đình"- bà Nguyệt bộc bạch.

Ông Lê Hoàng Châu - Chủ tịch Hiệp hội Bất động sản TP.HCM cho rằng, nguồn vốn này không phải là để "giải cứu" thị trường BĐS hay DN BĐS mà Nhà nước chỉ hỗ trợ thông qua cơ chế chính sách, pháp luật tạo điều kiện để thị trường BĐS tự điều chỉnh, tự điều tiết, đi đôi với một số giải pháp kích cầu trực tiếp hỗ trợ cho người mua nhà lần đầu để ở.

“Việc nới “room” tín dụng sẽ tác động tích cực đến dòng tiền của các doanh nghiệp. Trước tiên, doanh nghiệp có nguồn tiền mới để vay đảo phần nợ trái phiếu đến hạn. Tuy nhiên phương án này chỉ áp dụng được đối với doanh nghiệp có dự án mới và còn tài sản đảm bảo chất lượng tốt để vay vốn. Còn với DN vốn đang có nợ xấu rất khó tiếp cận nguồn vốn này” - ông Châu nhấn mạnh.

Doanh nghiệp chủ động tái cấu trúc

Trong bối cảnh hiện nay, dòng vốn từ ngân hàng dành cho lĩnh vực BĐS đang có sự thiên lệch bởi BĐS đang là tầm ngắm phải kiểm soát vốn.

|

| Văn phòng môi giới mọc như nấm nhưng thường xuyên đóng cửa, ít hoạt động. Ảnh: Cao Nguyên |

Ngoài ra, khi kiểm soát quá chặt về mặt thủ tục và room tín dụng hạn hẹn, thị trường trái phiếu vốn là kênh dẫn vốn trọng yếu bị “đánh sập”, do vậy các DN BĐS hiện đang rơi vào tình thế bĩ cực. Hiệp hội BĐS Việt Nam cho biết, nhiều DN BĐS đã bên bờ vực phá sản. Các DN lớn hoạt động cầm chừng. Thậm chí các DN hoạt động trong lĩnh vực môi giới BĐS đã cho nhân viên nghỉ Tết sớm 2 tháng nay do không có hàng để bán…

Đại diện DN BĐS lớn tại Hà Nội cho biết, DN vừa chấp nhận bán 10 lô biệt thự với mức giá giảm gần 50%, miễn sao thu được 1 dòng tiền mặt để đáo hạn cho lô trái phiếu đến kỳ thanh toán. Số căn hộ còn lại của dự án, DN đã tìm được đối tác hợp tác đầu tư rót tiền để hoàn thiện xong mới bán.

“Chúng tôi buộc phải chọn cách này để cầm cự công ty. Chia sẻ cơ hội đầu tư cho các đối tác là giải pháp tốt trong lúc này. Chúng tôi sẽ cùng nhau chờ đợi thị trường khởi sắc mới mở bán hàng để bù lại số tiền lỗ của đợt này” - vị này nói.

Chuyên gia kinh tế, TS. Vũ Đình Ánh đánh giá, việc siết chặt tín dụng sẽ giúp giảm nhà đầu cơ, doanh nghiệp sử dụng đòn bẩy tài chính hay cá nhân lướt sóng BĐS, từ đó từng bước làm minh bạch, chuyên nghiệp hóa thị trường. Tuy nhiên Việt Nam nên lựa chọn chính sách tín dụng linh hoạt từng thời điểm, từng thị trường và tùy phân khúc cho phù hợp thực tế. Trong bối cảnh hiện nay, DN BĐS phải tự tìm cách để cứu mình. Đây là thời điểm để các DN phải tái cấu trúc tài chính để cơ cấu các khoản nơ ngân hàng và trái phiếu. Để có cấu trúc tài chính an toàn, các DN phải bán bớt một số tài sản đầu tư; tìm đối tác liên kết đầu tư dự án; hay thực hiện M&A (mua bán và sáp nhập các doanh nghiệp trên thị trường với những dự án đòi hỏi nguồn lực lớn, thời gian triển khai dài). Trong kế hoạch tái cấu trúc, công ty cũng cần thêm nguồn vốn mới từ phát hành cổ phiếu để tăng năng lực tài chính.

Hai giải pháp này không mới; nhưng luôn là 2 giải pháp được sử dụng trong giai đoạn khó khăn tài chính của doanh nghiệp và nền kinh tế. Để tái cấu trúc thành công và phát triển bền vững, chủ yếu vẫn từ quyết tâm thực thi của Ban lãnh đạo công ty. Công ty nào càng thực hiện sớm và quyết liệt sẽ càng thuận lợi trong việc vượt khó và thành công. Những công ty thụ động, chỉ tìm kiếm vốn mới từ chính sách Nhà nước, hay cố gắng vay tiếp mà không thay đổi chiến lược kinh doanh đầu tư, nguy cơ phá sản là rất cao.

Nguồn: Nới room tín dụng, “cửa hẹp” cho bất động sản

Có thể bạn quan tâm

Tin mới nhất

Tương lai của Messi diễn biến bất ngờ

EU nỗ lực hạn chế sự phụ thuộc vào khoáng sản của Trung Quốc

Cầu Rồng ở Đà Nẵng sẽ phun nước, phun lửa phục vụ người dân và du khách dịp Tết Nguyên đán

Hiệu quả kinh tế cao từ giảm phát thải rừng tại Nghệ An

Lào Cai: Nắng ấm Bản Giàng

Đọc nhiều