Nợ xấu ngân hàng tăng liệu có phản ánh đúng tình hình thực tế?

| Ngân hàng chịu áp lực nợ xấu tăng cao Nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống |

Số dư nợ xấu ngân hàng tăng vọt

Cập nhật báo cáo tài chính quý II/2023 của các ngân hàng đều cho thấy số dư nợ xấu tăng vọt so với đầu năm và kết quả kinh doanh kém lạc quan.

Ngân hàng TMCP An Bình (ABBank - Mã: ABB) cho biết, việc nợ xấu tăng dẫn tới ngân hàng phải thoái lãi cho vay và tăng trích lập dự phòng rủi ro, ảnh hưởng đến hiệu quả kinh doanh. Lợi nhuận hợp nhất trước thuế của ABBank nửa đầu năm 2023 chỉ đạt gần 679 tỷ đồng, giảm 59% so với cùng kỳ năm trước, mới thực hiện được 24% so với kế hoạch lợi nhuận cả năm (2.826 tỷ đồng).

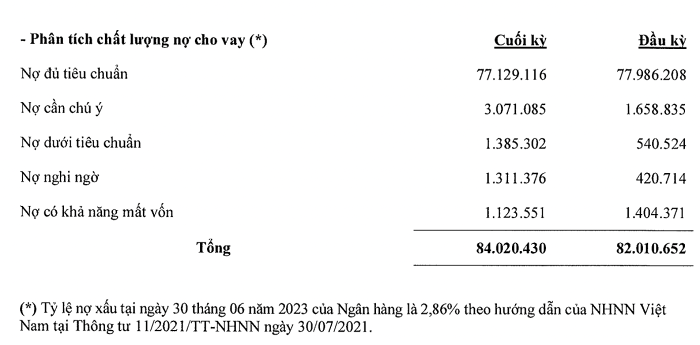

Chất lượng nợ vay là điểm đáng chú ý nhất trong bức tranh tài chính quý II của ABBank. Tính đến 30/6/2023, số dư nợ xấu (nhóm 3 đến nhóm 5) của ABBank tăng 61,5% so với cuối năm trước lên 3.820 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ tăng từ 2,88% cuối năm 2022 lên 4,55%. Tuy vậy, báo cáo của ABBank có ghi chú rằng tỷ lệ nợ xấu trên tổng dư nợ của ABBank ở mức 2,86%, theo hướng dẫn của NHNN tại Thông tư 11.

|

| Chi tiết các nhóm nợ xấu tại ABBank. (Nguồn: Báo cáo tài chính quý II/2023 của ABBank)/https://kinhtexaydung.petrotimes.vn/ |

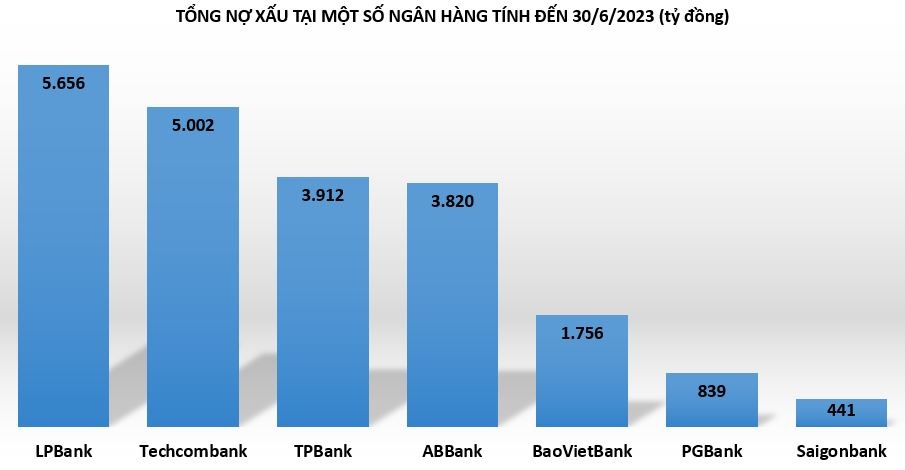

Tương tự tại Ngân hàng TMCP Bảo Việt (BaoVietBank), tổng nợ xấu tại ngày 30/6/2023 ghi nhận mức 1.756 tỷ đồng, tăng vọt 58% so với đầu năm. Trong đó đáng chú ý, nợ có khả năng mất vốn của BaoVietBank tăng gấp đôi lên 1.523 tỷ đồng, nợ nghi ngờ cũng tăng 41% lên 154 tỷ đồng. Tỷ lệ nợ xấu tăng từ mức 3,34% lên tới 4,69%.

Không nằm ngoài xu hướng, nợ xấu tại Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank - Mã: LPB) tính đến 30/6/2023 tăng tới 65% so với đầu năm, từ 3.427 tỷ đồng lên 5.656 tỷ đồng do ghi nhận tăng ở cả ba nhóm nợ (nợ nhóm 3 tăng 49% lên hơn 1.598 tỷ đồng; nợ nhóm 4 tăng 61% lên gần 1.620 tỷ đồng và nợ nhóm 5 tăng tới 80% lên mức 2.438 tỷ đồng).

Do đó, kéo tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng từ 1,46% hồi đầu năm lên mức 2,23%. Tỷ lệ bao phủ nợ xấu giảm từ 142% xuống 78,5%.

Là một trong những ngân hàng đầu tiên công bố báo cáo tài chính, Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank - Mã: PGB) ghi nhận nợ xấu sau 6 tháng qua cũng tăng thêm gần 13% với 839 tỷ đồng. Trong đó, nợ có khả năng mất vốn chiếm đến 66% dù có giảm, nợ dưới tiêu chuẩn là nhóm tăng mạnh nhất gấp 2,4 lần. Kết quả, tỷ lệ nợ xấu trên dư nợ vay tăng từ mức 2,56% đầu năm lên 2,77%.

Đối với 4 ngân hàng thương mại Nhà nước, tuy chưa chính thức công bố báo cáo tài chính nhưng phần nào bức tranh kinh doanh nửa đầu năm cũng đã được hé lộ.

Tại Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Tổng Giám đốc Nguyễn Thanh Tùng tiết lộ tính đến hết tháng 6/2023, chất lượng tín dụng được kiểm soát với tỷ lệ nợ xấu ở mức 0,85%. Tuy đây là con số ở mức thấp nhất hệ thống, nhưng cũng đã tăng so với tỷ lệ 0,68% của Vietcombank hồi cuối năm 2022.

Còn với Ngân hàng Nông nghiệp và Phát triển Nông thôn (Agribank), ông Phạm Đức Ấn, Chủ tịch Hội đồng thành viên Agribank cho biết, tỷ lệ nợ xấu của Agribank tại thời điểm 30/6/2023 đã tăng lên đúng bằng thời điểm kết thúc cơ cấu lại giai đoạn 2016-2020 và áp lực gia tăng trong thời gian tới là rất lớn.

|

| Tính đến 30/6, nợ phải trả của Viglacera ghi nhận hơn 13.650 tỷ đồng/Nguồn BCTC hợp nhất quý II/2023 của Viglacera/https://kinhtexaydung.petrotimes.vn/ |

Như vậy, tổng số dư nợ xấu ngân hàng đã tăng vọt trong nửa đầu năm, phản ánh tình hình kinh doanh kém khởi sắc không chỉ của riêng ngành ngân hàng mà của cả nền kinh tế. Theo giới chuyên gia, xu hướng này sẽ còn tiếp diễn bởi đây vẫn chưa phải mức đỉnh của nợ xấu.

Trước đó, nợ xấu ngân hàng dự báo sẽ tăng vọt trong báo cáo tài chính quý II/2023. Tuy vậy, con số này cũng chưa phản ánh đúng tình hình thực tế bởi một lượng lớn nợ xấu đã được “ẩn” nhờ Thông tư 02/2023/TT-NHNN về cơ cấu nợ và Nghị định 08/NĐ-CP hỗ trợ gia hạn trái phiếu doanh nghiệp.

Theo Ngân hàng nhà nước (NHNN), tính tới 30/6/2023, đã có trên 18.800 lượt khách hàng được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ. Tổng dư nợ gốc lãi được cơ cấu giữ nguyên nhóm nợ là gần 62.500 tỷ đồng.

Áp lực gia tăng nợ xấu

Trước thực trạng nợ xấu đang ngày một phình to, các ngân hàng thời gian qua đã ráo riết bán thanh lý, đấu giá tài sản đảm bảo, đấu giá khoản nợ để thu hồi nợ, nhưng việc xử lý nợ xấu không phải lúc nào cũng dễ dàng. Các ngân hàng vẫn kiên trì đấu giá các tài sản dù phải điều chỉnh giá rất nhiều lần, thậm chí phải “cắt lỗ” khoản nợ để sớm thu hồi vốn.

Theo nhận định của Công ty Chứng khoán SSI, các ngân hàng sẽ phải đối mặt với bài toán chất lượng tài sản trong thời gian tới, trong đó áp lực nợ xấu tăng và tăng trích lập dự phòng sẽ tương đối lớn.

Các chuyên gia dự báo rủi ro nợ xấu ngân hàng có thể tăng trở lại vào cuối năm 2023, trong năm 2024 và có sự phân hóa. Cụ thể, nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu, nợ tái cơ cấu kiểm soát ở mức vừa phải; nhóm ngân hàng có tỷ trọng cho vay bất động sản và trái phiếu doanh nghiệp cao, nhưng tỷ lệ bao phủ nợ xấu thấp có thể đối mặt rủi ro nợ xấu, áp lực trích lập tăng cao trong năm 2024.

Thực tế, để giảm gánh nặng nợ xấu trong tương lai, các ngân hàng vẫn đang chủ động trích lập dự phòng rủi ro để tăng nguồn lực xử lý nợ xấu. Chẳng hạn trong 6 tháng đầu năm, ABBank cũng đã trích 815 tỷ đồng cho chi phí dự phòng rủi ro tín dụng, gấp gần 4 lần so với cùng kỳ năm trước (216 tỷ đồng).

Thế nhưng vẫn có một số nhà băng lại cắt giảm chi phí dự phòng rủi ro tín dụng trong 6 tháng đầu năm 2023 như LPBank giảm 21% xuống còn 749,8 tỷ đồng; Saigonbank giảm mạnh 53% xuống còn 85 tỷ đồng…

Nguồn: Doanh thu bất động sản của Viglacera giảm gần 94% trong 6 tháng

Có thể bạn quan tâm

Tin mới nhất

Cầu Rồng ở Đà Nẵng sẽ phun nước, phun lửa phục vụ người dân và du khách dịp Tết Nguyên đán

Hiệu quả kinh tế cao từ giảm phát thải rừng tại Nghệ An

Lào Cai: Nắng ấm Bản Giàng

Giá xăng dầu hôm nay 6/2: Dầu thế giới giảm mạnh gần 3%, xăng dầu trong nước đồng loạt tăng

Giá vàng hôm nay 6/2: Vàng trong nước lao dốc, đồng loạt giảm tới 3 triệu đồng/lượng

Đọc nhiều