Ngân hàng chịu áp lực nợ xấu tăng cao

|

| TPBank vừa công bố báo cáo tài chính quý II/2023 |

Áp lực nợ xấu

BacABank là ngân hàng đầu tiên công bố báo cáo tài chính quý II/2023. Lợi nhuận trước thuế quý II/2023 của ngân hàng đạt 139 tỷ đồng, giảm 25% so với cùng kỳ năm 2022. Tuy nhiên, nhờ quý 1 có kết quả tích cực nên lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của BacABank đạt 474 tỷ đồng, tăng 10%.

Tại ngày 30/6/2023, tổng tài sản của BacABank đạt 135.266 tỷ đồng, tăng 5% so với đầu năm. Dư nợ cho vay khách hàng tăng 2,6% lên 96.595 tỷ đồng. Tiền gửi khách hàng tăng 8,7% lên 105.366 tỷ đồng.

Nợ xấu của ngân hàng tăng 32% trong 6 tháng lên 679 tỷ đồng, chủ yếu do nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng mạnh 316% lên 175 tỷ. Theo đó, tỷ lệ nợ xấu/dư nợ cho vay của BacAbank tăng từ 0,55% lên 0,7%, vẫn thuộc nhóm thấp nhất trong hệ thống.

Tỷ lệ dự phòng bao phủ nợ xấu của BacABank cũng thuộc nhóm dẫn đầu, đạt 158% tại ngày 30/6/2023. Trước đó, tỷ lệ này đạt tới 204% vào cuối năm 2023.

Hầu hết các mảng kinh doanh, từ nguồn thu cốt lõi thu nhập lãi, hoạt động dịch vụ đến kinh doanh ngoại hối đều có kết quả lãi khả quan trong 6 tháng đầu năm. Điều này giúp tổng thu nhập hoạt động của

Tại PGBank, theo số liệu về tình hình kinh doanh, hầu hết các mảng kinh doanh, từ nguồn thu cốt lõi thu nhập lãi, hoạt động dịch vụ đến kinh doanh ngoại hối đều có kết quả lãi khả quan trong 6 tháng đầu năm. Điều này giúp tổng thu nhập hoạt động tăng 8%, đạt 756 tỷ đồng trong 2 quý đầu.

Chi phí hoạt động tăng 16,9% lên 365 tỷ đồng. Trong khi chi phí dự phòng rủi ro giảm 39% xuống còn 87 tỷ đồng.

Tại ngày 30/6/2023, tổng tài sản PGBank đạt 46.986 tỷ đồng, giảm 4,1% so với đầu năm. Dư nợ cho vay khách hàng tăng 4,1% lên 30.249 tỷ đồng. Tiền gửi khách hàng giảm 0,1% xuống 31.228 tỷ đồng.

Nợ xấu của ngân hàng tăng 12,7% lên 839 tỷ đồng, chiếm 2,77% trong tổng dư nợ cho vay. Tỷ lệ này tăng so với mức 3,56% hồi đầu năm.

LPBank cũng đã công bố báo cáo tài chính, ghi nhận lợi nhuận quý II/2023 chỉ ở mức 880 tỷ đồng, giảm 51% so với cùng kỳ. Theo đó, lũy kế 6 tháng đầu năm, lợi nhuận ngân hàng đạt 2.446 tỷ, giảm 32%.

Nguyên nhân chủ yếu do phần lớn các mảng kinh doanh kém tích cực. Trong đó, thu nhập lãi thuần 6 tháng giảm 11,7% xuống còn 5.224 tỷ đồng. Hoạt động mua bán chứng khoán đầu tư bị lỗ 4 tỷ (trong khi cùng kỳ lãi đậm 346 tỷ đồng).

Tại ngày 30/6/2023, tổng tài sản LPBank đạt 350.243 tỷ đồng, tăng 6,9% so với đầu năm. Dư nợ cho vay khách hàng tăng 7,6% lên 253.392 tỷ đồng. Tiền gửi khách hàng tăng 3,8% lên 224.126 tỷ.

Nợ xấu LPBank tăng tới 65% trong 6 tháng lên 5.656 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) tăng 80% lên 2.438 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ cho vay của LPBank từ mức 1,46% hồi đầu năm tăng lên 2,23% vào cuối tháng 6. Tỷ lệ bao phủ nợ xấu suy giảm, từ 142% xuống 78%.

Mới đây nhất, TPBank cũng đã công bố báo cáo tài chính quý II/2023. Ngân hàng báo lãi trước thuế 6 tháng đầu năm đạt 3.383 tỷ đồng, giảm 11% so với cùng kỳ. Hoạt động kinh doanh cốt lõi - thu nhập lãi thuần giảm 6,8% xuống 5.466 tỷ đồng. Ngân hàng này cho biết nguyên nhân nền kinh tế có nhiều biến động và khó khăn, lãi suất cho vay có xu hướng giảm trong khi lãi suất huy động kỳ hạn dài vẫn ở mức tương đối cao khiến chi phí lãi tăng mạnh nửa đầu năm, từ đó khiến thu nhập lãi thuần sụt giảm.

Hoạt động dịch vụ có lãi khả quan, tăng 26% so với cùng kỳ và đạt 1.499 tỷ đồng, có tỷ trọng đóng góp khá đáng kể vào tổng thu nhập hoạt động (gần 20%).

Tại ngày 30/6/2023, tổng tài sản ngân hàng đạt 343.407 tỷ đồng, tăng 4,5%. Dư nợ cho vay khách hàng tăng 10% trong 6 tháng lên 177.113 tỷ đồng. Tiền gửi khách hàng tăng 2,1% lên 199.127 tỷ đồng. Nợ xấu TPBank tăng lên 3.913 tỷ đồng, chiếm 2,21% trên tổng dư nợ cho vay khách hàng.

Lợi nhuận trước thuế quý II của nhà băng này đạt 150 tỷ đồng, tăng 27% so với cùng kỳ. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế đạt 303 tỷ đồng, tăng 24%.

|

Thách thức trong xử lý nợ xấu

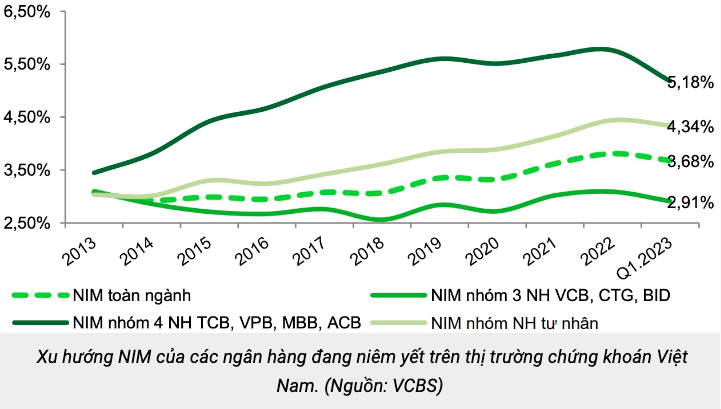

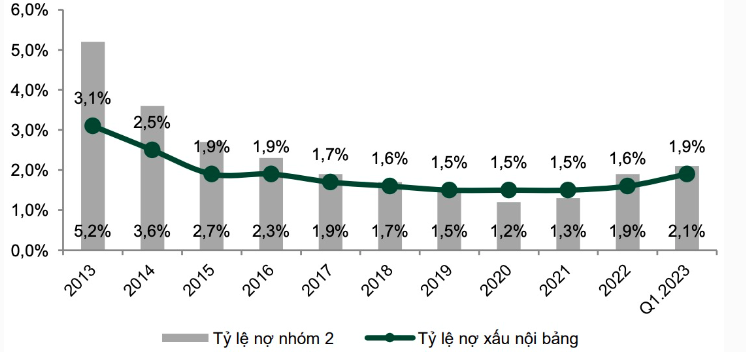

Mới đây liên quan đến vấn đề nợ xấu, Vietcombank Securities (VCBS) nhận định, nợ xấu và nợ tiềm ẩn rủi ro trong ngành ngân hàng đang tiếp tục tăng lên. Cuối quý I/2023, tỷ lệ nợ xấu nội bảng tăng lên 1,9%, so với mức 1,6% của quý 4/2022; tỷ lệ nợ nhóm 2 cũng lên đến 2,1%. Tỷ lệ nợ ngoại bảng VAMC ở mức 1,1%, bao gồm khoảng 0,7%.

Đáng chú ý, hoạt động xử lý nợ xấu của các ngân hàng được nhận định tiếp tục gặp khó khăn do thị trường bất động sản đóng băng và bất động sản là tài sản đảm bảo chính cho phần lớn các khoản vay.

Tỷ lệ nợ xấu nội bảng và mức trích lập dự phòng của các ngân hàng dự kiến sẽ chưa tăng đột biến trong năm 2023 nhờ Nghị định 08/NĐ-CP hỗ trợ gia hạn trái phiếu doanh nghiệp và Thông tư 02/TT-NHNN cho phép tái cơ cấu các khoản vay.

Bên cạnh đó, việc Nghị quyết 42/2017/QH14 hết hiệu lực từ đầu năm 2023 đặt ra nhu cầu cấp thiết tiến tới xây dựng Luật xử lý nợ xấu sẽ là cơ chế giúp các ngân hàng khoanh nợ xấu, đẩy nhanh tiến độ xử lý tài sản tồn đọng và duy trì tỉ lệ nợ xấu nội bảng dưới mức 3%.

VCBS cũng nhấn mạnh lợi nhuận trong năm 2024 của ngành ngân hàng sẽ tiếp tục có sự phân hoá mạnh, một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trong năm 2024 trong trường hợp thị trường bất động sản và tình hình vĩ mô trên thế giới tiếp tục xấu đi khiến tín dụng chậm lại và khả năng trả nợ của khách hàng khó hồi phục; cùng với đó là việc các thông tư và chính sách hỗ trợ hết hiệu lực.

|

| Nguồn VCBS |

Trước đó, tại hội nghị sơ kết ngành ngân hàng mới đây nhiều đại diện ngân hàng bày tỏ lo lắng về vấn đề xử lý nợ xấu của ngân hàng.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam đã nêu kiến nghị, Bộ Tài chính phối hợp với các bộ, ngành liên quan xây dựng khuôn khổ pháp lý cho hoạt động chứng khoán hóa các khoản nợ, ban hành hướng dẫn về định giá khoản nợ xấu thông qua tiêu chuẩn thẩm định giá Việt Nam theo quy định của Luật Giá, từ đó hình thành thị trường mua bán nợ.

Ông Phạm Như Ánh - Tổng giám đốc Ngân hàng TMCP Quân Đội (MB) đề nghị Quốc hội và Chính phủ luật hoá các quy định về xử lý nợ xấu, xử lý tài sản đảm bảo để tạo hành lang pháp lý cho các tổ chức tín dụng triển khai thu hồi nợ an toàn, hiệu quả.

Theo lãnh đạo MB, các cơ quan chức năng cần xem xét cơ chế cho phép "chuyển nhượng toàn bộ hoặc một phần dự án khi đã có giấy chứng nhận hoặc có quyết định giao đất, cho thuê đất" tạo điều kiện để ngân hàng xử lý nợ xấu đối với các dự án đang triển khai dở dang và giúp tăng nguồn cung nhà ở.

Chia sẻ thêm về giải quyết vướng mắc trong xử lý nợ xấu, ông Nguyễn Đức Vinh, Tổng giám đốc Ngân hàng TMCP Việt Nam thịnh vượng (VPBank) cho rằng, cần có chính sách bảo vệ nhà đầu tư, quyền và lợi ích của ngân hàng, củng cố hoạt động lành mạnh của ngân hàng.

“Người cho vay đang chịu nhiều rủi ro nhất, cơ quan quản lý cần có những quy định về quyền đòi nợ, quyền xử lý nợ. Ngân hàng có quyền đòi nợ, người đi vay phải có trách nhiệm trả nợ”, Tổng giám đốc VPBank nói.

Nguồn: Ngân hàng chịu áp lực nợ xấu tăng cao

Có thể bạn quan tâm

Tin mới nhất

EU nỗ lực hạn chế sự phụ thuộc vào khoáng sản của Trung Quốc

Cầu Rồng ở Đà Nẵng sẽ phun nước, phun lửa phục vụ người dân và du khách dịp Tết Nguyên đán

Hiệu quả kinh tế cao từ giảm phát thải rừng tại Nghệ An

Lào Cai: Nắng ấm Bản Giàng

Giá xăng dầu hôm nay 6/2: Dầu thế giới giảm mạnh gần 3%, xăng dầu trong nước đồng loạt tăng

Đọc nhiều