“Giải mã” biến số lãi suất năm 2023

| Lãi suất cao dự báo sẽ duy trì đến hết năm 2023 Fed làm rõ các tín hiệu về tăng lãi suất trong năm 2023 |

Với tiền tệ thắt chặt, lãi suất tăng cao, hy vọng giá cả trở lại bình thường của mọi người đang trở nên khó bình thường hơn bao giờ hết.

|

| Dự báo lãi suất huy động sẽ còn tiếp tục tăng trong nửa đầu năm 2023. Ảnh: Ngọc Thắng |

Ẩn số giá hàng hóa

Năm 2023, những hàng hóa cơ bản, đầu vào như năng lượng, nguyên vật liệu và lương thực thực phẩm, sẽ vừa là các yếu tố tác động đến lạm phát vừa chịu sự chi phối, điều chỉnh của lạm phát.

Trong đó, giá xăng dầu (năng lượng) đang được chú ý rất lớn và có thể tiếp tục làm đau đầu các nhà điều hành kinh tế khi ngay từ cuối năm 2022, giá dầu đã có dấu hiệu tăng cao trở lại. Đến nay, khi giá dầu Brent và WTI giao dịch lần lượt quanh mức trên 82 USD và 78 USD mỗi thùng.

Bank of America thì cho rằng giá dầu Brent ở mức trung bình 100 USD mỗi thùng vào năm 2023 nhờ nhu cầu dầu của Trung Quốc phục hồi sau khi mở cửa trở lại, cùng với nguồn cung của Nga giảm khoảng một triệu thùng mỗi ngày. Bên cạnh đó, OPEC+ có thể thực hiện đầy đủ việc cắt giảm sản lượng 2 triệu thùng mỗi ngày trong nỗ lực thúc đẩy giá dầu. Ngân hàng này thậm chí còn có dự báo giá dầu năm 2023 có thể vượt mốc 120 USD mỗi thùng.

Năm 2022, cuộc chiến Nga-Ukraine đã phủ bóng lên kinh tế toàn cầu. Chiến tranh năng lượng giữa Nga và phương Tây mới chỉ được khởi động… Điều này cũng sẽ tác động đến giá các mặt hàng hóa bao gồm giá lương thực, tiêu dùng, và tất nhiên, sẽ tác động sâu sắc đến ý chí điều hành chính sách tiền tệ của các NHTW.

|

Công cụ chính đối phó lạm phát

Trong năm 2022 vừa qua, ước có khoảng 100 NHTW đã tăng lãi suất. Tính từ đầu năm đến 20/12, đã có 352 quyết định nâng lãi suất của các NHTW trên toàn cầu. Chỉ có 15 quyết định cắt giảm lãi suất.

Trong 7 lần tăng lãi suất kỷ lục trong vòng 4 thập kỷ của FED trong năm 2022, dẫn đến hàng loạt các NHTW khác cũng bị thúc đẩy tăng lãi suất để kiềm chế lạm phát. Điều này thật khác so với đầu năm 2022 khi trước đó, đầu tháng 1/2022, hầu hết các nhà hoạch định chính sách đều thừa nhận rằng họ đã sai khi dự đoán rằng mức lạm phát cao trong năm 2021 sẽ sớm hạ nhiệt, nhưng vẫn khẳng định họ có thể kiểm soát bằng cách thắt chặt chính sách.

Với CPI tháng 11 của Mỹ đã giảm xuống 7,1%, dù chính sách tiền tệ thắt chặt đang tỏ ra đi đúng hướng, quá trình ghìm lạm phát của FED vẫn đang bị đặt trước rất nhiều thách thức bởi tăng trưởng việc làm và tiền lương lại có thể khiến lạm phát trầm trọng hơn. Chủ tịch Jerome Powell tuy tuân thủ lập trường diều hâu trong điều hành, song ông có lý cho sự thận trọng và để ngỏ khả năng ngừng tăng lãi suất vào 2023. Theo đó, các nền kinh tế cũng chưa thể mạnh dạn tuyên bố “lạm phát đã được kiểm soát”.

Xu hướng lãi suất 2023

Chúng ta nhớ rằng ở cuối 2021, ECB đã thận trọng ra sao khi bà Christine Lagarde, Chủ tịch ECB cho biết các điều kiện để kích hoạt việc tăng lãi suất "rất khó có thể được thỏa mãn trong năm tới" (tức 2022). Thế nhưng, để ứng phó với lạm phát kỷ lục trong năm qua, ECB đã sẵn sàng tăng lãi suất rất mạnh trong thời gian chóng vánh. Và ECB dường như cũng đang bật tín hiệu sẵn sàng sử dụng công cụ thắt chặt tiền tệ để ứng phó với rủi ro tài chính và lạm phát, bất chấp cảnh báo suy thoái, thu hẹp quy mô kinh tế so với dự kiến.

Những nghiên cứu mới công bố vào trung tuần tháng 12/2022 của ngân hàng Berenberg đã tỏ rõ hơn dự báo về lộ trình thắt chặt chính sách của các NHTW lớn trong 2023. Theo đó, FED được dự báo sẽ tiếp tục tăng lãi suất, với mỗi lần thêm 25 điểm cơ bản, lên mức cao nhất là 5-5,25%, trong suốt ba cuộc họp chính sách đầu tiên của năm 2023.

Với ECB, Berenberg dự đoán sẽ nâng lãi suất thêm 50 điểm cơ bản vào ngày 16/3/2023, sau khi đã nâng 50 điểm cơ bản trong cuộc họp vào ngày 2/2, điều này đưa tỷ lệ tái cấp vốn chính của ngân hàng lên 3,5%.

Trong khi đó, Berenberg dự báo NHTW Anh (BoE) sẽ nâng lãi suất thêm 25 điểm cơ bản vào tháng 2/2023 để đưa lãi suất lên mức cao nhất là 3,75%. Sau đó, ngân hàng này sẽ giảm 50 điểm cơ bản lãi suất, trước khi giảm thêm 25 điểm cơ bản vào cuối năm 2024, một xu hướng tương tự ECB vào 2024.

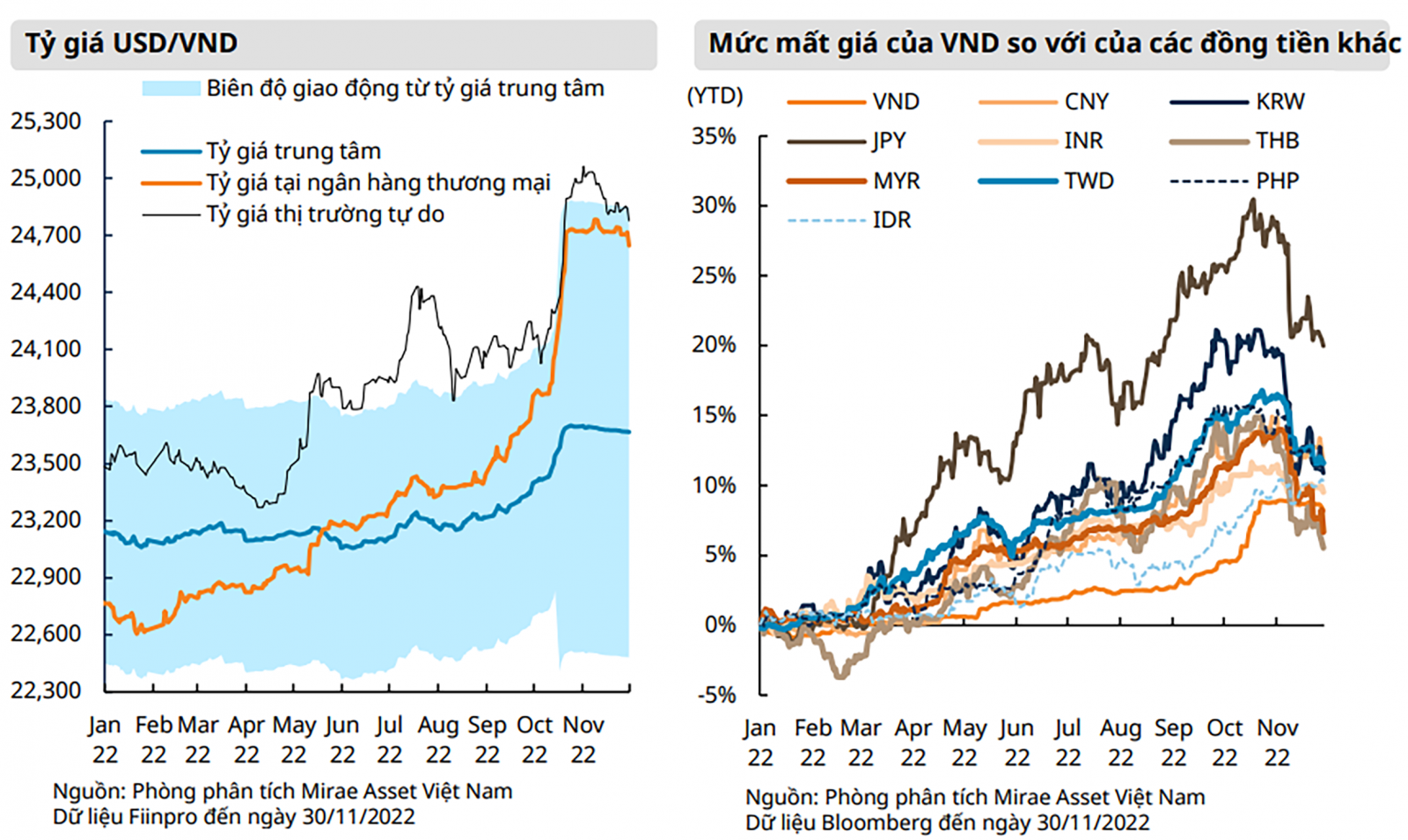

NHNN Việt Nam có thể đứng ngoài xu hướng tăng lãi suất của các NHTW lớn trên toàn cầu như thế hay không? Tôi cho rằng rất không may, sẽ là không. Điều may mắn là chúng ta có thể dự đoán trước điều nay thay cho những cú sốc trước các bước ngoặt điều hành để có phương án thích ứng. Và đừng quên, việc NHNN đã nỗ lực theo dõi chặt việc tăng lãi suất của các NHTM vào giai đoạn cuối năm 2022, sẽ có ý nghĩa rất lớn trong việc ghìm lãi suất năm 2023, mặc dù nó là mệnh lệnh hành chính và không phải được thị trường hoàn toàn hưởng ứng. Bởi lẽ một khi mặt bằng lãi suất được ghìm xuống, thì dư địa để điều chỉnh nhích dần và các thành phần kinh tế có thể thích ứng được sẽ còn dễ dàng hơn cho điều hành lẫn vận hành ở phía trước.

Nguồn: “Giải mã” biến số lãi suất năm 2023

Có thể bạn quan tâm

Tin mới nhất

Tử vi vòng quay công nghệ ngày 8/2/2026: Tuổi Dần dễ tranh cãi, tuổi Thân tín hiệu tích cực

Khẩn trương triển khai giải pháp bảo đảm nước sinh hoạt trong mùa khô

Lãi suất tăng doanh nghiệp bất động sản bước vào giai đoạn thử lửa

Công bố đường dây nóng để người dân phản ánh cảnh sát giao thông có biểu hiện tiêu cực

Các điểm bắn pháo hoa Tết Nguyên đán Bính Ngọ 2026 tại Hà Nội

Đọc nhiều