Lợi nhuận chuỗi nhà thuốc bán lẻ Long Châu, An Khang, Pharmacity có đang tỷ lệ thuận với quy mô?

Long Châu tiếp đà mở rộng thị trường, An Khang dậm chân tại chỗ, Pharmacity hụt hơi

|

Thành lập tháng 11/2011, Pharmacity là một trong những chuỗi bán lẻ dược phẩm đầu tiên tại Việt Nam. Chuỗi Pharmacity vốn nhận được sự hậu thuẫn mạnh mẽ từ Tập đoàn đầu tư của Hàn Quốc là SK Group. Năm ngoái, bộ máy thượng tầng của Pharmacity đã có sự biến động.

Theo đó, nhà sáng lập chuỗi nhà thuốc Pharmacity là ông Christopher Randy Stroud (Chris Blank) đã không còn là người đại diện pháp luật của chuỗi dược phẩm này, người thay thế là ông Nguyễn Như Nam, một nhân sự cấp cao thuộc Tập đoàn SK (SK Group). Hồi tháng 9/2022, chuỗi dược phẩm đã có lãnh đạo mới là CEO Trần Tuệ Tri.

Trong thời điểm có sự thay đổi về nhân sự ở cấp lãnh đạo, chuỗi Pharmacity đã ghi nhận quy mô cửa hàng sụt giảm liên tục. Cụ thể, tính đến 30/6/2022, Pharmacity ghi nhận 1.118 cửa hàng. Trong quý III/2022, chuỗi này còn 1.073 nhà thuốc và tính đến 31/12/2022, chuỗi này chỉ còn 1.017 cửa hàng trên toàn quốc. Mục tiêu của Pharmacity mở 5.000 nhà thuốc vào năm 2025.

Một chuỗi nhà thuốc khác là An Khang - đơn vị thuộc hệ sinh thái của CTCP Đầu tư Thế Giới Di Động (mã: MWG) vừa thông báo sẽ tạm ngưng mở rộng chuỗi nhà thuốc trong năm 2023. Hiện tại, quy mô nhà thuốc An Khang dừng lại ở con số 504. Dù ban lãnh đạo của công ty nhận định An Khang là một ẩn số nhưng những bài học từ quá khứ trong việc quá trình mở rộng ồ ạt đã khiến MWG phải cẩn trọng đối với An Khang.

Ở chiều hướng ngược lại, chuỗi nhà thuốc Long Châu thuộc đại gia bán lẻ FPT Retail (mã: FRT) đang có bước tiến công thần tốc, dẫn đầu thị trường về quy mô cửa hàng. Tháng 11/2022, Long Châu tuyên bố đã đạt cột mốc 1.000 nhà thuốc để đuổi kịp Pharmacity, trong đó có 937 cửa hàng có doanh thu.

Tại ĐHĐCĐ thường niên năm 2023, Long Châu tuyên bố đã trở thành chuỗi nhà thuốc có số cửa hàng lớn nhất Việt Nam. Theo kế hoạch đề ra cho năm 2023, Long Châu đặt mục tiêu tăng nhận diện về vùng phủ thông qua việc mở thêm ít nhất 400 nhà thuốc và nâng tổng số tại cuối năm 2023 lên 1.400-1.500 cửa hàng.

Thực tế, Pharmacity sở hữu nhiều cửa hàng dưới chân các chung cư, khu dân cư đông đúc thì Long Châu lại chọn những vị trí nằm ở ngã ba, trên các cung đường lớn. An Khang lại đi theo hướng tích hợp chung với Bách Hóa Xanh để tận dụng lượng khách hàng sẵn có từ cửa hàng này.

Lợi nhuận chuỗi các nhà thuốc mang về ra sao?

|

Là thành viên được Thế giới di động "chăm sóc" đặc biệt nhưng dường như còn quá sớm để An Khang đem lại “trái ngọt” xứng đáng. Cả năm 2022, 504 nhà thuốc An Khang đem về cho Thế Giới Di Động doanh thu 1.500 tỷ đồng – chỉ đóng góp 1% vào tổng doanh thu 140.000 tỷ đồng của cả tập đoàn. Vì chưa có lợi nhuận nên Thế giới di động quyết định tạm ngưng mở rộng chuỗi nhà thuốc An Khang.

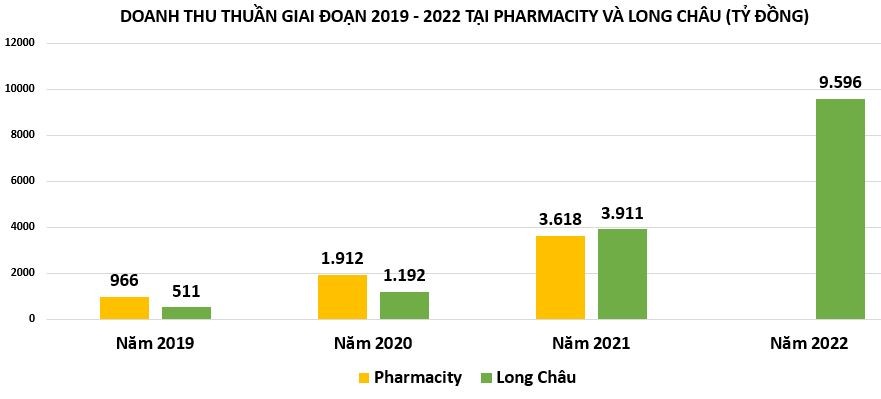

Với chuỗi nhà thuốc FPT Long Châu, do nhu cầu tiêu dùng các mặt hàng dược phẩm ít bị ảnh hưởng hơn, cùng với việc nhanh chóng mở rộng vùng phủ, kết thúc năm 2022, chuỗi Long Châu tiếp tục đạt 9.596 tỷ doanh thu, tăng gấp 2,4 lần so với năm 2021. Tương đương với việc mỗi ngày chuỗi Long Châu thu về hơn 26 tỷ doanh thu. Nhờ đó mà Long Châu đang trở động lực tăng trưởng mới của FPT Retail, khi mà doanh thu chuỗi bán lẻ điện tử FPT Shop chỉ tăng 11% so với năm ngoái.

Trong khi đó, chuỗi Pharmacity liên tục thua lỗ trong giai đoạn 2016 - 2021, dù doanh thu liên tục ghi nhận tăng trưởng ở mức 2 con số. Đơn cử năm 2020 lỗ sau thuế 421 tỷ đồng, đến năm 2021 tiếp tục lỗ hơn 363 tỷ đồng. Năm 2022 vẫn chưa cập nhật số liệu.

Theo SSI Research, mặc dù đều là các chuỗi bán lẻ dược phẩm nhưng cơ cấu ngành hàng của các chuỗi sẽ khác nhau. Trong đó, Pharmacity đi theo mô hình nhà thuốc tiện lợi với tỷ lệ sản phẩm không phải thuốc chiếm lên đến hơn 70%.

Theo VNDirect, doanh thu trung bình của Long Châu đang đứng đầu ngành bán lẻ dược phẩm với mức 1,3 tỷ đồng/cửa hàng/tháng trong quý I/2022, tăng khoảng 36% so với 2021. Về nhì là An Khang với doanh số đạt 700-800 triệu/tháng. Dù dẫn đầu về số lượng cửa hàng nhưng doanh số trung bình của Pharmacity chỉ đạt 400-500 triệu/tháng/cửa hàng. Không công bố thông tin chính thức nhưng nhiều nguồn tin cho biết Pharmacity vẫn đang có khoản lỗ hàng trăm tỷ đồng.

Doanh thu Long Châu, Pharmacity, An Khang… có thể chậm lại

Trong báo cáo phân tích về ngành dược cuối tháng 3, Chứng khoán Rồng Việt (VDSC) nhận định, thị phần kênh OTC (kênh bán lẻ ở tiệm thuốc) sẽ bị thu hẹp khi Bộ Y tế ban hành chính sách mới tạo điều kiện cho kênh ETC (kênh đấu thầu tại cơ sở và bệnh viện) phát triển trong dài hạn.

Đầu tiên là Luật khám, chữa bệnh 15/2023/QH15 bắt đầu được thi hành kể từ ngày 1/1/2024, bổ sung quy định về tự chủ đối với cơ sở khám, chữa bệnh của Nhà nước. Điều này sẽ tạo điều kiện cho các bệnh viện công tự chủ về nguồn vốn để đầu tư cơ sở vật chất để phù hợp với nhu cầu khám bệnh. Đồng thời, khắc phục tình trạng ùn tắc tại bệnh viện, bệnh nhân phải chờ đợi do cơ sở y tế thiếu máy móc, thiết bị. Từ đó, lưu lượng bệnh nhân tới khám, chữa bệnh tại bệnh viện có thể gia tăng thúc đẩy tiêu thụ sản lượng thuốc trên kênh ETC.

Thứ hai là Thông tư 06/2023/TTT-BYT sửa đổi một số điều liên quan tới quy định về đấu thầu thuốc tại cơ sở y tế công lập của thông tư 15/2019/TT-BYT. Thông tư mới sẽ tháo gỡ những bất cập về giá thuốc trúng thầu ngày càng giảm trong những năm qua khi giá trúng thầu của năm nay không được cao hơn giá trúng thầu của năm trước đó. Trong khi đó, chi phí đầu vào nguyên liệu API đều có xu hướng tăng qua từng năm tạo áp lực lên giá vốn và biên lãi gộp cho các công ty sản xuất dược phẩm.

Trong báo cáo mới cập nhật, Chứng khoán Rồng Việt (VDSC) đánh giá những chính sách mới sẽ tạo điều kiện cho kênh bệnh viện phát triển trong dài hạn. Theo dự báo của Fitch Solutions, doanh thu kênh ETC có thể đạt 5,46 tỷ USD (+7%) cho năm 2023 và tốc độ tăng trưởng kép 5 năm đạt 8% dựa trên cơ sở về việc mở rộng độ bao phủ của BHYT toàn dân và dự báo tốc độ tăng trưởng nhanh của thuốc biệt dược gốc, thuốc generics đã được cấp phép sản xuất.

Ở khía cạnh ngược lại, VDSC cho rằng tốc độ tăng trưởng doanh thu các nhà thuốc, quầy thuốc có thể chậm lại. Trong hai tháng đầu năm 2023, chỉ có Long Châu là mở mới với thêm cửa hàng trong khi Pharmacity và An Khang thu hẹp quy mô về chỉ còn 936 và 504 cửa hàng, lần lượt giảm 105 và 5 cửa hàng so với tháng 11/2022 do hoạt động không hiệu quả. Tổng số lượng cửa hàng của 3 chuỗi bán lẻ trên đạt 2.443 cửa hàng, cùng với đó là số lượng khoảng 56.000 nhà thuốc truyền thống đảm bảo kênh phân phối đủ lớn.

Fitch Solutions dự báo, doanh thu kênh OTC có thể đạt 1,75 tỷ USD (+7%) cho năm 2023 và 2,11 tỷ USD vào năm 2026, tốc độ tăng trưởng kép 5 năm đạt 7%.

Nguồn:Lợi nhuận chuỗi nhà thuốc bán lẻ Long Châu, An Khang, Pharmacity có đang tỷ lệ thuận với quy mô?

Có thể bạn quan tâm

Tin mới nhất

Thái Nguyên: Hồ Núi Cốc - nơi nước giữ hộ những ký ức

Tử vi vòng quay công nghệ ngày 8/2/2026: Tuổi Dần dễ tranh cãi, tuổi Thân tín hiệu tích cực

Khẩn trương triển khai giải pháp bảo đảm nước sinh hoạt trong mùa khô

Lãi suất tăng doanh nghiệp bất động sản bước vào giai đoạn thử lửa

Công bố đường dây nóng để người dân phản ánh cảnh sát giao thông có biểu hiện tiêu cực

Đọc nhiều