Tin ngân hàng ngày 2/1: Dự báo mới về lãi suất huy động trong năm 2024

| Tin ngân hàng ngày 1/1/2024: F88 là startup tài chính huy động vốn xuất sắc Tin ngân hàng tuần qua: NHNN sắp sửa đổi quy định quản lý thị trường vàng |

Dự báo mới về lãi suất huy động trong năm 2024

Theo số liệu của Ngân hàng Nhà nước, tính chung cả năm 2023, lãi suất huy động đã giảm bình quân 2,5 - 3% so với đầu năm. So với giai đoạn COVID-19, lãi suất huy động kỳ hạn trên 12 tháng đang thấp hơn khoảng 0,5%, nhưng lại tương đồng ở kỳ hạn 6-9 tháng.

|

| Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Hiện lãi suất huy động thấp nhất vẫn thuộc về Vietcombank với 1,9%/năm, kỳ hạn 1-2 tháng. Lãi suất huy động cao nhất tại Vietcombank chỉ 4,8%/năm đối với kỳ hạn 12-24 tháng.

Mức lãi suất tiền gửi cao nhất trên thị trường hiện nay thuộc về một số ngân hàng như: VietBank, HDBank... lãi suất 6,4%/năm cho kỳ hạn 18 tháng gửi online ở HDBank. Còn kỳ hạn 12 tháng tiền gửi tiết kiệm tại quầy, VietBank hiện là đơn vị niêm yết lãi suất cao nhất với 5,7%/năm. Theo sau, loạt nhà băng cùng áp dụng mức lãi suất 5,5%/năm là BaoVietBank, HDBank, KienlongBank, NamABank, NCB, VietABank và BVBank.

Chứng khoán VNDirect nhận định, lãi suất huy động sẽ tiếp tục xu hướng giảm trong năm 2024. Lãi suất huy động đã xuống thấp hơn giai đoạn COVID-19 do thanh khoản hệ thống dư thừa, nhu cầu tín dụng yếu.

“Chúng tôi kỳ vọng lãi suất tiền gửi kỳ hạn 12 tháng sẽ duy trì ở mức thấp khoảng 5%/năm từ cuối năm 2023 đến cuối năm 2024", VNDirect nhìn nhận.

Theo báo cáo chiến lược mới nhất của Chứng khoán Vietcombank (VCBS), so với cuối năm 2022, lãi suất tiền gửi có kỳ hạn trung bình toàn hệ thống giảm từ 2 - 2,9 điểm %, tùy từng kỳ hạn.

Với diễn biến này, VCBS cho rằng, hiện mặt bằng lãi suất huy động đã giảm sâu về mốc trước dịch COVID-19 và còn ít dư địa để giảm thêm. Tuy nhiên, trong giai đoạn nền kinh tế đang phục hồi, việc duy trì mặt bằng lãi suất thấp sẽ được ưu tiên. Đồng thời, việc duy trì lãi suất huy động thấp trong thời gian đủ lâu cũng là điều kiện cần để kéo mặt bằng lãi suất cho vay đi xuống.

VCBS kỳ vọng mặt bằng lãi suất cho vay có thể giảm thêm khoảng 1 - 1,5 % trong năm 2024. Trong đó, các ngân hàng sẽ cân nhắc hạ lãi suất cho một số nhóm doanh nghiệp có triển vọng kinh doanh tốt để tái cấu trúc nợ, hỗ trợ khách hàng vượt qua giai đoạn khó khăn.

LPBank được chấp thuận nâng vốn điều lệ lên hơn 25.576 tỷ đồng

Ngân hàng Nhà nước vừa ban hành Quyết định số 2486/QĐ-NHNN về việc sửa đổi nội dung Giấy phép thành lập và hoạt động của Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank). Theo đó, vốn điều lệ của LPBank được điều chỉnh tăng từ hơn 20.576 tỷ đồng lên hơn 25.576 tỷ đồng.

Trước đó, vào hồi giữa năm 2023, Ngân hàng Nhà nước đã có văn bản chấp thuận cho LPBank tăng vốn điều lệ thêm tối đa 11.385 tỷ đồng theo phương án tăng vốn điều lệ được đại hội đồng cổ đông thường niên 2023 thông qua. Cụ thể, Ngân hàng phát hành hơn 328,5 triệu cổ phiếu trả cổ tức với tỷ lệ 19% đồng thời phát hành thêm cổ phiếu cho cổ đông hiện hữu với giá trị tương đương 5.000 tỷ đồng.

Với việc tăng vốn điều lệ, LPBank duy trì top các ngân hàng TMCP tư nhân có vốn điều lệ lớn nhất hệ thống. Việc tăng vốn điều lệ có ý nghĩa quan trọng trong việc nâng cao năng lực tài chính, tăng khả năng cạnh tranh trong quá trình hội nhập kinh tế quốc tế, đáp ứng kỳ vọng của cổ đông và tối đa hóa lợi ích cho khách hàng.

Đặc biệt trong bối cảnh thị trường nhiều khó khăn hiện nay, việc tăng vốn còn tạo cơ sở, điều kiện để LPBank tiếp tục hỗ trợ doanh nghiệp nói riêng và nền kinh tế nói chung phục hồi hoạt động sản xuất, kinh doanh.

Xác định đổi mới sáng tạo là một trong những giá trị cốt lõi, LPBank luôn nỗ lực ứng dụng các công nghệ tiên tiến vào việc thực hiện chuỗi giá trị của ngân hàng. Trong năm 2023, Ngân hàng triển khai loạt dự án trọng điểm gồm: Chuyển đổi hệ thống ngân hàng lõi theo giải pháp T24 do Tập đoàn Temenos của Thụy Sỹ cung cấp; Triển khai nền tảng Quản trị dữ liệu Datalake/DataWarehouse; Nền tảng ngân hàng hợp kênh (Omni channel), phát hành Thẻ ghi nợ quốc tế phi vật lý LPBank Air Card…

Những nỗ lực đầu tư công nghệ và các giải pháp số sáng tạo đã giúp LPBank gặt hái nhiều "quả ngọt" trong hoạt động kinh doanh. Tính đến cuối quý III/2023, tổng tài sản của LPB đạt hơn 365.450 tỷ đồng, tăng 12% so với đầu năm. Trong đó, tăng trưởng tín dụng đạt 11,8% lên hơn 263.644 tỷ đồng.

Thách thức trong việc tăng cường tín dụng tiêu dùng vào cuối năm

Ngân hàng Nhà nước đã phát đi thông điệp trong Văn bản 9668/NHNN-CSTT, hướng các tổ chức tín dụng và ngân hàng nước ngoài tăng cường cho vay để phục vụ đời sống và tiêu dùng dân cư. Đề cập đến hướng dẫn từ Thủ tướng về việc ngăn chặn tín dụng đen, thông điệp này yêu cầu các tổ chức này cân nhắc cung cấp nhiều giải pháp đa dạng, tạo sản phẩm tín dụng phù hợp với nhu cầu cụ thể, đồng thời tận dụng công nghệ để tối ưu hóa quy trình vay vốn cho khách hàng.

Tuy nhiên, tình hình khó khăn trong thị trường làm tăng áp lực cho việc tăng cấp tín dụng tiêu dùng. Dữ liệu của NHNN cho thấy, tín dụng tiêu dùng của các công ty tài chính đã giảm đáng kể gần đây, khiến dư nợ giảm và nợ xấu tăng lên. Các công ty tài chính đối diện với thách thức thu hồi nợ từ khách hàng vay mà không trả, đặt ra câu hỏi về việc kiểm soát và quản lý rủi ro.

Công ty như FE Credit gặp khó khăn do sự phục hồi kinh tế chậm và áp lực từ việc tăng lãi suất. Việc thu hồi nợ gặp trở ngại khi khách hàng không trách nhiệm trong việc trả nợ, và cơ quan chức năng gặp khó khăn trong việc xử phạt. Tình trạng này dẫn đến việc các công ty phải trích lập dự phòng cho nợ xấu, gây tổn thất lớn trong hoạt động kinh doanh của họ.

Không chỉ FE Credit, một số công ty khác như VietCredit và HD Saison cũng ghi nhận lỗ hoặc giảm sút lợi nhuận do tăng chi phí dự phòng rủi ro và giảm thu nhập từ hoạt động kinh doanh. Việc tăng nợ xấu trong thị trường khiến cho việc quản lý rủi ro trở nên phức tạp hơn, làm ảnh hưởng đến hoạt động kinh doanh của các công ty tài chính.

Ngân hàng cần nguồn hỗ trợ thanh khoản từ Nhà điều hành

Phiên giao dịch cuối cùng của năm 2023 (29/12) ghi nhận diễn biến đáng chú ý trên thị trường mở khi lần đầu tiên kể từ đầu tháng 6/2023 kênh cho vay cầm cố giấy tờ có giá (OMO) của Ngân hàng Nhà nước (NHNN) phát sinh giao dịch mới. Cụ thể, trong phiên 29/12, NHNN đã cho 2 thành viên thị trường vay 4.551 tỷ đồng với kỳ hạn 7 ngày và lãi suất 4%/năm.

|

| Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Trên kênh tín phiếu, NHNN tiếp tục dừng phát hành tín phiếu mới và không có tín phiếu cũ đáo hạn.Tính chung, NHNN đã bơm ròng cho hệ thống hơn 4.551 tỷ đồng trong phiên cuối năm 2023.

Năm 2023, Nhà điều hành luôn duy trì hoạt động chào mua giấy tờ có giá nhằm hỗ trợ thanh khoản cho các ngân hàng có nhu cầu. Các giao dịch OMO phát sinh thường xuyên trong 5 tháng đầu năm, thậm chí có phiên NHNN cho các ngân hàng vay tới gần 26.900 tỷ đồng.

Nhu cầu vay cầm cố giấy tờ có giá bắt đầu giảm dần từ cuối tháng 5 và ngừng hẳn kể từ đầu tháng 6 trong bối cảnh thanh khoản hệ thống trở nên dư thừa do tăng trưởng tín dụng ở mức thấp. Ngân hàng bí đầu ra, dư thừa thanh khoản đã kéo giảm lãi suất liên ngân hàng xuống vùng thấp kỷ lục, đồng thời các khoản cho vay OMO của NHNN cũng bị "ế" người vay. Thậm chí đến trung tuần tháng 9, NHNN đã phải mở lại hoạt động phát hành tín phiếu để hút bớt thanh khoản VNĐ dư thừa trong bối cảnh tỷ giá liên tục leo thang.

Đến tháng 12/2023, tăng trưởng tín dụng bắt đầu bật tăng mạnh do yếu tố mùa vụ cũng như một loạt các biện pháp kích cầu tín dụng của Chính phủ và NHNN; thanh khoản hệ thống vì thế cũng không còn quá dư thừa.

Tính đến ngày 20/12, tín dụng đã tăng 10,85% so với thời điểm cuối năm 2022, theo thông tin được VTV đăng tải. Trước đó, thông tin đưa ra từ Ngân hàng Nhà nước, dư nợ tín dụng toàn hệ thống đến giữa tháng 12 vẫn tăng chậm, cách xa mục tiêu cả năm đặt ra. Cụ thể, tính đến ngày 13/12, tín dụng tăng 9,87% so với cuối năm 2022, thấp hơn nhiều so với mức tăng cùng kỳ năm trước.

Như vậy, chỉ trong 20 ngày của tháng 12/2023, tăng trưởng tín dụng tiến thêm 1,7%, tương đương với khoảng 202.700 tỷ đồng được bơm ra nền kinh tế. Nếu lấy mốc là ngày 13/12 thì đến 20/12, tức trong 7 ngày tăng trưởng tín dụng đã nhích lên 0,98%, tương đương 116.900 tỷ đồng vốn được bơm ra. Có thể thấy, càng về cuối năm, tốc độ giải ngân tín dụng càng tăng tốc.

Trên thị trường liên ngân hàng, lãi suất cho vay VND bình quân cũng bật tăng mạnh trong 2 tuần cuối cùng của năm 2023.

Nguồn:Tin ngân hàng ngày 2/1: Dự báo mới về lãi suất huy động trong năm 2024Có thể bạn quan tâm

Tin mới nhất

Tư duy kiến tạo và đột phá chiến lược của nhà chính trị tiêu biểu, ý nghĩa đối với việc xây dựng đội ngũ cán bộ lãnh đạo chủ chốt các cấp hiện nay

Thèm ổ bánh mì thịt mỡ

Ứng dụng cơ giới hoá, nâng cao chất lượng, hiệu quả canh tác nông nghiệp

Hòa Minzy góp 400 triệu đồng xây cầu cho người dân Điện Biên

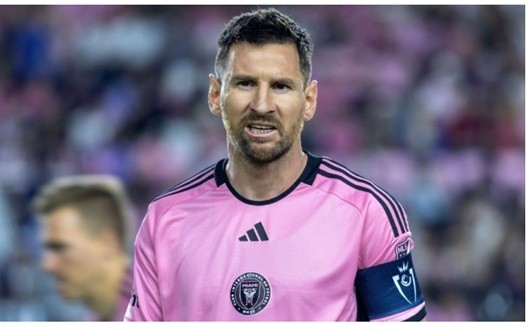

Tương lai của Messi diễn biến bất ngờ