Tin ngân hàng ngày 25/2: TP HCM tháo gỡ khó khăn, hỗ trợ vay vốn cho doanh nghiệp

| Tin ngân hàng ngày 24/2: Lãi suất liên ngân hàng đột ngột tăng mạnhTin ngân hàng ngày 23/2: Tiếp tục đôn đốc khơi thông dòng vốn tín dụng đến với doanh nghiệp |

Tháo gỡ khó khăn, hỗ trợ vay vốn cho doanh nghiệp tại TPHCM

Mới đây, ông Nguyễn Đức Lệnh - Phó Giám đốc Ngân hàng Nhà nước chi nhánh TPHCM cho biết, nhằm hỗ trợ, đồng hành cùng doanh nghiệp TPHCM, Ngân hàng Nhà nước chi nhánh TPHCM tổ hội nghị kết nối ngân hàng doanh nghiệp với chủ đề: “Ngành Ngân hàng đồng hành hỗ trợ, tháo gỡ khó khăn cho doanh nghiệp thành phố phát triển”.

|

| Tháo gỡ khó khăn, hỗ trợ vay vốn cho doanh nghiệp tại TPHCM/Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Hội nghị sẽ tổ chức vào ngày 28/2 với sự tham dự của 400 doanh nghiệp. Hội nghị gồm 2 nội dung chính là đối thoại doanh nghiệp và ký kết cho vay vốn.

“Có thể nói, đây là những hành động cụ thể của ngành ngân hàng nói chung và TPHCM nói riêng trong hoạt động hỗ trợ doanh nghiệp, là giải pháp hiệu quả, thiết thực và được cộng đồng doanh nghiệp đánh giá cao, bởi lẽ nó đúng với ý nghĩa của chương trình: Sự kết nối, sự chia sẻ và trách nhiệm thực thi của tổ chức tín dụng” - ông Lệnh nhìn nhận.

Theo ông Lệnh, thời gian qua, các tổ chức tín dụng trên địa bàn thành phố đã đưa nhiều gói tín dụng ưu đãi để cho vay với lãi suất thấp, với quy mô từ trăm tỷ đồng đến cả ngàn tỷ đồng nhằm hỗ trợ cho khách hàng của ngân hàng. Đồng thời, chủ động giảm lãi suất cho vay đối với khách hàng; tăng hạn mức tín dụng cho doanh nghiệp để mở rộng sản xuất kinh doanh; tiếp tục thực hiện gói hỗ trợ 2% lãi suất và chương trình cho vay 5 nhóm ngành lĩnh vực ưu tiên của ngân hàng Trung ương; cho vay kích cầu đầu tư của UBND TPHCM.

Sau gần 2 tháng, đến nay tổng doanh số hỗ trợ cho doanh nghiệp, hợp tác xã và hộ kinh doanh trên địa bàn thành phố đạt 469.000 tỷ đồng. Trong đó giảm lãi suất cho vay là 300.000 tỷ đồng; tăng hạn mức tín dụng cho doanh nghiệp đạt 100.000 tỷ đồng và hỗ trợ lãi suất 2% với trên 9.000 tỷ đồng (lũy kế thực hiện gói này tại địa bàn đạt trên 15.000 tỷ đồng). Thông qua đó, hỗ trợ cho doanh nghiệp trên địa bàn tiếp tục duy trì tốc độ tăng trưởng, vượt qua khó khăn tạo điều kiện thúc đẩy tăng trưởng và phát triển kinh tế thành phố.

Ngân hàng ACB giảm lãi suất cho vay tới 3%/năm

Vừa qua, Ngân hàng TMCP Á Châu (ACB) đã công bố triển khai gói cho vay ưu đãi với mức giảm lãi vay tối đa 3%. Theo đó, từ ngày 23/2/2023, ACB chính thức triển khai gói ưu đãi lãi suất vay có quy mô lên đến 20.000 tỷ đồng cho khách hàng doanh nghiệp (KHDN), khách hàng cá nhân (KHCN) và có mức ưu đãi giảm tối đa 3% lãi vay so với biểu lãi suất. Bên cạnh đó ACB còn giảm tối đa 2% cho khách hàng vay hiện hữu đến kỳ thay đổi lãi suất có giao dịch chính tại ACB.

Ngoài ACB, Agribank cũng giảm 3% lãi suất cho vay. Ngân hàng cho biết những khách hàng có dư nợ vay kinh doanh bất động sản tại thời điểm 31/01/2023 gặp khó khăn do ảnh hưởng của Covid 19 hoặc do ảnh hưởng bởi kinh tế vĩ mô sẽ được Agribank xem xét giảm lãi suất tối đa 3%/năm. Thời gian thực hiện điều chỉnh lãi suất tối đa đến 31/12/2023 và thời gian áp dụng lãi suất điều chỉnh kéo dài từ 31/01/2023 đến hết ngày 31/12/2024.

Đa số ngân hàng khác áp dụng mức giảm 1-2% như Techcombank, SeABank, MB... Techcombank đang có gói tín dụng 30.000 tỷ đồng ưu đãi lãi suất 2%, áp dụng cho toàn bộ các doanh nghiệp, đặc biệt chú trọng lĩnh vực sản xuất, thương mại có hoạt động xuất nhập khẩu.

Ngân hàng SeABank vừa qua cũng tung gói ưu đãi 3.000 tỷ đồng, giảm lãi suất cho vay tối đa 1%/năm cho các khoản vay ngắn hạn phục vụ mục đích kinh doanh.

MB thì cho biết bắt đầu từ ngày 10/2 đã áp dụng giảm 1% lãi suất vay dành cho khách hàng doanh nghiệp có doanh thu dưới 100 tỉ. Khách hàng có thể thực hiện đăng ký vay vốn bằng tính năng Giải ngân online ngay trên nền tảng BIZ MBBank để được hưởng lãi suất ưu đãi.

Ngoài ra, VietinBank, Sacombank công bố các gói cho vay với lãi suất ưu đãi từ 7 – 7,5%/năm. Trong đó, VietinBank cho biết các khoản vay có kỳ hạn đến 6 tháng bằng VND, phát sinh mới trong khoảng thời gian từ nay đến hết 30/6/2023 sẽ được VietinBank ưu đãi lãi suất chỉ từ 7%/năm. Gói ưu đãi áp dụng cho các DN SME lần đầu vay vốn tại VietinBank hoặc chưa giải ngân khoản vay trong vòng 6 tháng qua. Gói lãi suất ưu đãi này có quy mô 10.000 tỷ đồng.

Năm 2022, FE Credit lỗ 3.000 tỷ đồng

Vừa qua, Công ty chứng khoán VNDirect vừa có báo cáo cập nhật hoạt động kinh doanh của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank).

Theo đó, Ngân hàng mẹ VPBank đạt tăng trưởng tín dụng 30,9% trong năm 2022, cao nhất trong hệ thống, nhờ cho vay tăng trưởng mạnh 29,2%, đặc biệt là ở phân khúc bán lẻ và SME (+36,8%).

Tăng trưởng tiền gửi ở mức 28,5%, cao hơn nhiều đối thủ khi VPBank tiếp tục thu hút nhiều khách hàng mới với ứng dụng VPBank NEO.

Tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) trong quý 4/2022 tăng nhẹ lên 76,8% (+30 điểm cơ bản so với quý trước và +110 điểm cơ bản so với cùng kỳ). NIM tăng khoảng 20 điểm cơ bản lên 5,5%. Chất lượng tài sản giảm khi tỷ lệ nợ xấu tăng 80 điểm cơ bản so với cùng kỳ lên 2,8%, nhưng so với quý trước chỉ tăng 15 điểm cơ bản.

Về Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh Vượng SMBC (FECredit) công ty con của VPBank, VNDirect cho biết hoạt động kinh doanh của FE Credit phục hồi chậm hơn dự kiến khiến tỷ lệ nợ xấu tăng.

Theo ban lãnh đạo, nguyên nhân là do điều kiện kinh tế không thuận lợi đã tiếp tục ảnh hưởng tiêu cực từ đến nhóm thu nhập thấp, vốn là khách hàng chính của FE Credit. Vì vậy, tỷ lệ nợ xấu tăng mạnh lên 20,4% trong quý 4/2022 (+6,8 điểm % so với cùng kỳ và +5,4 điểm % so với quý trước) và chi phí dự phòng tăng mạnh 82% so với cùng kỳ trong quý 4/2022 và 23% so với cùng kỳ trong 2022.

Theo VNDirect, tính cả năm 2022, FE Credit ghi nhận khoản lỗ trước thuế 3.000 tỷ đồng. Với bối cảnh vĩ mô vẫn đầy thách thức, VNDirect cho rằng 2023 sẽ tiếp tục là một năm khó khăn đối với FE Credit, và dự báo mảng này sẽ lỗ trước thuế khoảng 700 tỷ đồng trong năm nay trước khi quay trở lại có lãi vào năm 2024.

VNDirect giảm dự phóng lợi nhuận ròng năm 2023 và 2024 của VPBank xuống còn 17.200 tỷ và 21.200 tỷ đồng với NIM thấp hơn do chi phí vốn cao hơn và giả định trích lập dự phòng thận trọng hơn.

Với dự phóng mới, mức tăng trưởng lợi nhuận ròng vẫn cao ở mức 25%/22% (sau khi loại phí trả trước khỏi nền 2022).

HDBank nhận 4 giải thưởng quốc tế về chất lượng dịch vụ

Ngay đầu năm mới, HDBank liên tiếp nhận 04 giải thưởng quốc tế, khẳng định uy tín và sản phẩm, dịch vụ xuất sắc của HDBank trên thị trường tài chính trong nước và quốc tế.

|

| Ảnh minh họa/https://kinhtexaydung.petrotimes.vn/ |

Theo đó, HDBank đã nhận được 3 giải đánh giá về chất lượng dịch vụ, gồm: “Ngân hàng cung cấp dịch vụ vay vốn tốt nhất cho SME năm 2022” (Best loan offerings for SMEs in Vietnam 2022), “Ngân hàng cung cấp dịch vụ thẻ tín dụng tốt nhất năm 2022” (Best credit card offerings in Vietnam 2022), “Ngân hàng cung cấp dịch vụ khách hàng tốt nhất tại Việt Nam năm 2022” (Best Customer Service Bank Vietnam 2022) do Tạp chí The Global Economics tại Anh, Tạp chí Global Business Magazine LLC tại Các tiểu vương quốc Ả Rập thống nhất trao tặng.

Ngoài ra, HDBank còn nhận được thêm giải “Ngân hàng nội địa tốt nhất tại Việt Nam năm 2022” (Best domestic bank Vietnam 2022) do Tạp chí World Economic Magazine tại Mỹ trao tặng.

Hàng năm, các tạp chí uy tín chuyên phân tích kinh doanh và tài chính toàn cầu thường tổ chức bình chọn các giải thưởng uy tín cho ngành Tài chính - Ngân hàng nhằm đánh giá sản phẩm, dịch vụ cũng như hoạt động của các ngân hàng trong nhiều lĩnh vực khác nhau. Các giải thưởng được chấm điểm theo tiêu chí trung lập, công khai và minh bạch.

04 giải thưởng trên là sự ghi nhận của Tạp chí quốc tế uy tín về danh mục sản phẩm dịch vụ phong phú, tối ưu và đồng bộ của HDBank hiện nay. Thông qua mạng lưới 347 điểm giao dịch ngân hàng trên khắp cả nước, HDBank đang cung cấp tới khách hàng những sản phẩm dịch vụ truyền thống và các giải pháp số; là điểm đến tin cậy, an toàn, thuận tiện cho mọi người dân.

Năm 2022 là năm cho thấy được khả năng vượt khó đi lên của các ngân hàng sau giãn cách. Với tiềm lực tài chính và uy tín vững mạnh, chiến lược phát triển linh hoạt trong từng thời kỳ, HDBank đã đạt được những kết quả tốt nhất từ trước tới nay, với lợi nhuận lần đầu vượt 10.000 tỷ đồng; tổng tài sản vượt 416.000 tỷ đồng.

Nguồn:Tin ngân hàng ngày 25/2: TP HCM tháo gỡ khó khăn, hỗ trợ vay vốn cho doanh nghiệp

Có thể bạn quan tâm

Tin mới nhất

Khai mạc "Ngày hội Việt Nam hạnh phúc 2025"

Na Uy nghiên cứu lộ trình loại bỏ năng lượng hóa thạch

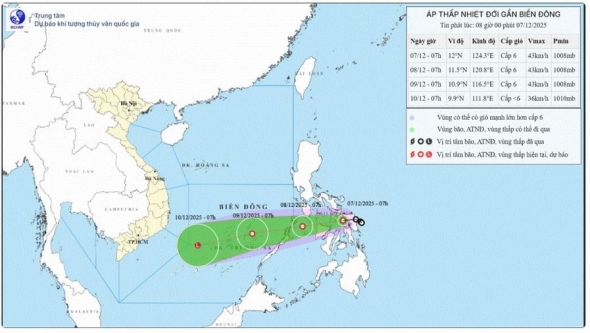

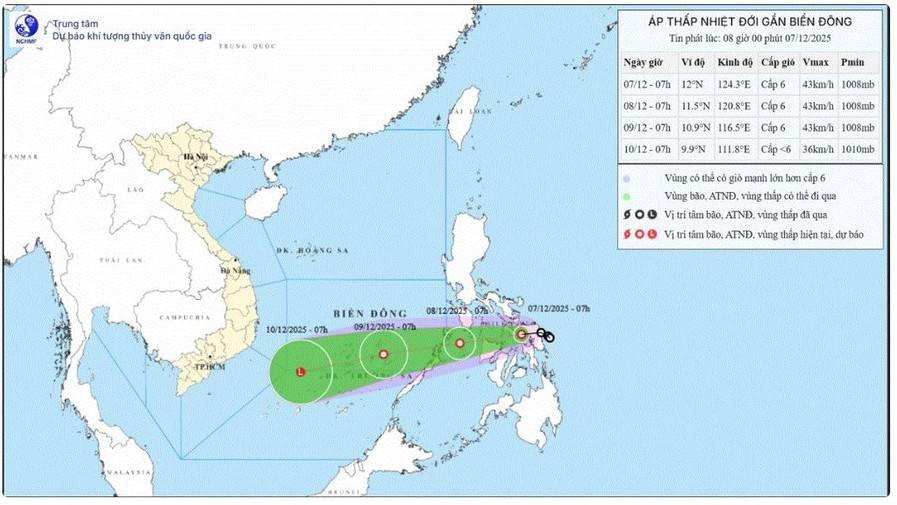

Áp thấp nhiệt đới giật cấp 8, chuẩn bị di chuyển vào Biển Đông

Không khí lạnh tiếp tục tăng cường, nền nhiệt độ của TP Hà Nội xuống mức rét hại

Fulham vs Crystal Palace: Derby London với nhiều ẩn số khó lường